So wird der Aktienpreis ermittelt

Aktienkurs und Aktienpreis werden in der Börsensprache oft synonym verwendet. Der Einfachheit halber benutzen wir im Folgenden den Begriff Aktienpreis.

Die Preise der Aktien werden vom Handelssystem auf Basis der vorhandenen Kauf- und Verkaufsaufträge berechnet. Im Grunde setzt sich der Aktienpreis aus dem Verhältnis zwischen Angebot und Nachfrage zusammen. Auf dem Börsenparkett Frankfurt überwachen Spezialisten den Handel, auf dem vollelektronischen Handelsplatz Xetra® geschieht dies automatisch. Aktienpreise können sich schnell ändern und sind permanentem Wandel ausgesetzt.

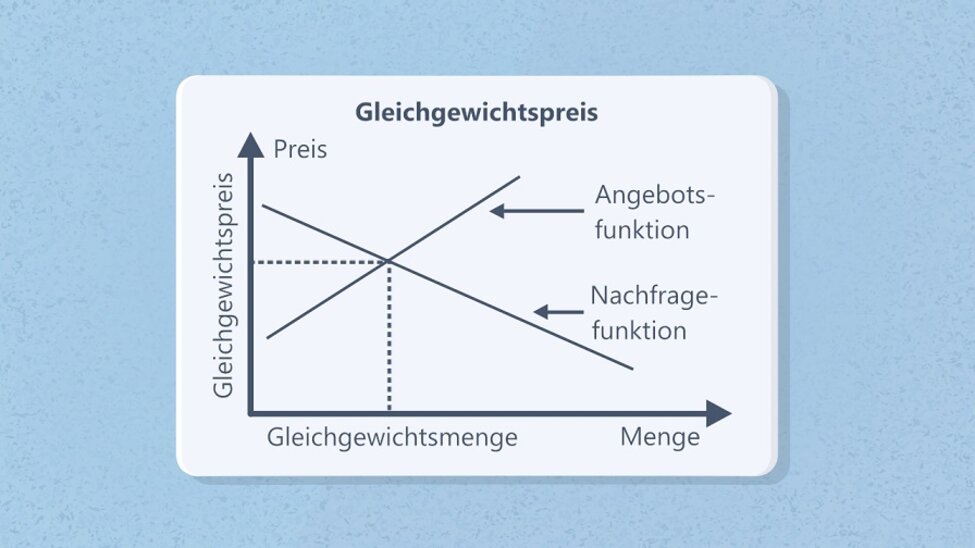

Ein klassischer Mechanismus: Angebot und Nachfrage als Grundlage des Aktienpreises

Ganz allgemein formuliert: Die Marktnachfrage indiziert die Bereitschaft zum Kauf bestimmter Waren, während das Marktangebot angibt, welche Menge zu einem bestimmten Preis verfügbar ist. Aus diesen beiden Faktoren wird schließlich der Preis ermittelt.

Im Orderbuch wird der Aktienpreis festgelegt

Zentral für die Ermittlung des Aktienpreises ist das Orderbuch, in dem an der Börse für jedes Wertpapier Kauf- und Verkaufsangebote gegenübergestellt werden. Früher war das Orderbuch eine Art Kladde, in der die Makler Kauf- und Verkaufsaufträge notierten. Heute geschieht dies durch Computersysteme. Jedes Wertpapier hat weiterhin ein eigenes Orderbuch. Beim Parketthandel, in dem Händler*innen den Prozess unterstützen, ist das Orderbuch geschlossen; auf Xetra für alle einsehbar.

Die Preise werden nach Regeln festgestellt. Es kommt der Preis zustande, zu dem die meisten Aktien den*die Besitzer*in wechseln können.

Ein Orderbuch ist sehr übersichtlich aufgebaut: Links stehen die Kaufangebote mit der dazugehörigen Preisvorstellung, Limit genannt. Das sind die Preise, zu denen Marktteilnehmer derzeit bereit sind, eine bestimmte Aktie zu kaufen. Diese Spalte wird „Bid“ oder „Geld“ genannt. Die Order mit dem höchsten Limit steht an erster Stelle.

Auf der rechten Seite stehen die Verkaufsangebote. Hierbei handelt es sich um die Preise, zu denen Marktteilnehmer ihre Aktie verkaufen möchten. Die Spalte wird „Ask“ oder „Brief“ genannt. Hier steht die Order mit dem kleinsten Limit an der ersten Stelle.

So funktioniert das Orderbuch: ein Beispiel

Angenommen,

- jemand möchte 100 Aktien mit einem Limit von 202,30 € kaufen,

- eine weitere Person möchte 300 Stück zu 202,00 € und

- eine dritte 100 Aktien zu 201,90 € erstehen.

Auf der Verkaufsseite möchte

- eine Person 100 Aktien zu 202,50 € verkaufen,

- eine weitere 700 Stück zu 202,80 € und

- eine dritte 80 Aktien zu 203,10 € verkaufen.

In diesem Beispiel passen Kauf- und Verkaufsseite nicht zusammen, daher kommt es nicht zu einer Ausführung. Wenn nun aber jemand eine neue Kauforder eingibt und beispielsweise 100 Aktien zu 202,50 € kaufen möchte, ist diese Person zu diesem Zeitpunkt die meistbietende für diese Aktie, und ihr Kaufauftrag trifft auf eine entsprechende Verkaufsorder. Die Folge: Die Order wird ausgeführt. In diesem Fall spricht man von einem „Match“ (von Englisch „to match“: passen, übereinstimmen). Mit jedem Match wird das Orderbuch aktualisiert. Der aktuelle Aktienpreis beträgt nun 202,50 €.

Ist die Nachfrage höher als das Angebot, steigt der Preis. Aktive Marktteilnehmer, die dies verfolgen, passen die Limite ihrer Aufträge eventuell an. Das Orderbuch wird entsprechend laufend aktualisiert – Preise und Marktlage sind ständig in Bewegung. Ist das Angebot größer als die Nachfrage, fallen die Preise. Anleger sind bereit, ihre Aktien zunehmend günstiger zu verkaufen. Das geschieht nicht in einer Bewegung, sondern in vielen kleinen Schritten mit einzelnen Preisen.

Einen Einblick in das offene Orderbuch für Aktien auf dem Handelsplatz Xetra erhalten Sie auf boerse-frankfurt.de.

Mein Weg zur Börse

- Auf der Suche nach Rendite

- So funktioniert die Börse

- Aktien - An Unternehmen teilhaben

- Wegweiser für die Aktienauswahl

- Fakten zur Aktie - immer infomiert sein

- Die Handelsplätze der Deutschen Börse

- So wird der Aktienpreis ermittelt

- Grundregeln für Aktionäre

- Los geht's: Depot eröffnen

- Die erste Order aufgeben

Weitere Anlageklassen

Weitere Services

Interessante Zusatzfunktionen, die Sie in der Börsenwelt unterstützen

Haben Sie Fragen?

Stellen Sie Ihre Fragen online über das Kontaktformular.